May 30 ‘24

15 Min. lesen

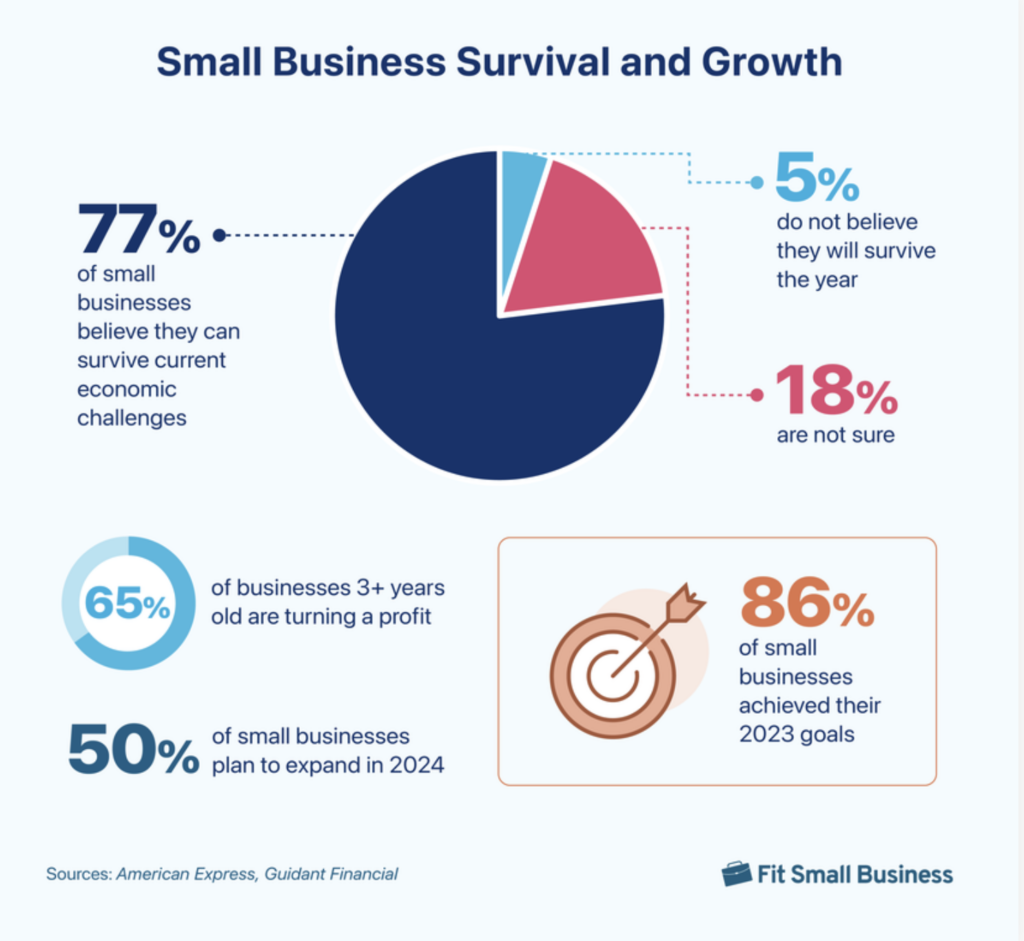

Obwohl kleine Unternehmen möglicherweise wie kleine Akteure erscheinen, haben sie tatsächlich die Macht, bedeutende Veränderungen herbeizuführen und wichtige wirtschaftliche Beiträge zu leisten. Zum Beispiel gibt es in den USA 33,2 Millionen kleine Unternehmen, die 99,9 % aller US-Unternehmen und 97,3 % aller Exporteure ausmachen. Darüber hinaus machen kleine und mittlere Unternehmen (KMU) weltweit 90 % aller Unternehmen aus, tragen zu 60-70 % der Gesamtbeschäftigung bei und stellen 50 % des globalen BIP. Die Prognosen für 2024 sind ebenfalls sehr optimistisch.

Quelle: 50 Small Business Statistics for 2024

Angesichts ihres erheblichen Einflusses ist es nicht verwunderlich, dass der Erwerb von Kleinunternehmen zu einem strategischen Fokus für große Konzerne geworden ist. Diese Übernahme bietet große Vorteile, darunter den Zugang zu innovativen Produkten und Dienstleistungen, den Eintritt in Nischenmärkte und eine erhöhte Agilität.

Dieser Artikel untersucht die Beweggründe für den Erwerb eines Kleinunternehmens, bietet eine Anleitung für den Übernahmeprozess und überprüft rechtliche Überlegungen. Diese Informationen helfen Ihnen, fundierte Entscheidungen zu treffen, die Vorteile des Deals zu maximieren und eine reibungslose und erfolgreiche Integration zu gewährleisten.

Warum ein kleines Unternehmen erwerben?

Der Erwerb eines Kleinunternehmens kann eine strategische Entscheidung mit zahlreichen Vorteilen und Chancen sein. Insbesondere verfolgen die meisten Unternehmen diese Ziele:

1. Marktexpansion

Der Kauf eines Unternehmens in einer anderen Region oder einem anderen Land ermöglicht einen sofortigen Markteintritt, wodurch die zeitaufwendige Aufgabe entfällt, eine Präsenz von Grund auf aufzubauen. Darüber hinaus ermöglicht er den Zugang zu einer bestehenden Kundenbasis und schafft so Chancen für Expansion und Cross-Selling.

Profi-Tipp: Bevor Sie neue Märkte durch Fusionen und Übernahmen von Kleinunternehmen erschließen, führen Sie gründliche Marktanalysen und Due Diligence durch, um die Übereinstimmung mit Ihren strategischen Zielen sicherzustellen und das Risiko zu minimieren. Bewerten Sie kulturelle Unterschiede, regulatorische Anforderungen, die Wettbewerbslage und die Marktsättigung, um fundierte Entscheidungen zu treffen.

2. Diversifikation

Größere Unternehmen können ihr Portfolio erweitern, indem sie ein Unternehmen erwerben, das ergänzende oder völlig neue Produkte oder Dienstleistungen anbietet. Dies ist eine gute Möglichkeit, die Abhängigkeit von einer einzigen Einnahmequelle zu verringern. Darüber hinaus hilft die Diversifikation durch Übernahmen, Risiken über verschiedene Märkte oder Produktlinien zu streuen und sich gegen Marktschwankungen zu schützen.

3. Wettbewerbsvorteil

Der Erwerb eines Konkurrenten erhöht den Marktanteil, verringert den Wettbewerb und ermöglicht möglicherweise eine höhere Preissetzungsmacht. Darüber hinaus können Fusionen von Kleinunternehmen Kosten durch Skaleneffekte, verbesserte Effizienzen und gemeinsame Ressourcen einsparen.

4. Talentakquisition

Der Zugang zu einem Zielteam mit spezifischen Fähigkeiten, Fachwissen und Branchenkenntnissen verbessert die Fähigkeiten des Erwerbers erheblich und stärkt das Führungsteam.

Beispiel aus der Praxis: Der Erwerb des kleinen KI-Startups DeepMind Technologies durch Google verbesserte die KI-Fähigkeiten von Google erheblich und führte zu Fortschritten bei Produkten wie Google Assistant und Google Search. Der Erwerb zeigte auch das Potenzial der KI durch Erfolge wie das AlphaGo-Projekt. Schließlich verbesserte die Integration des Fachwissens von DeepMind die Effizienz der Rechenzentren von Google und stärkte seine Führungsposition in der KI-Entwicklung und -Innovation.

5. Finanzielle Vorteile

Der Erwerb eines profitablen Unternehmens steigert sofort den Umsatz und die Rentabilität, was die finanzielle Stabilität verbessert. Darüber hinaus senkt die Kombination von Betriebsabläufen die Kosten durch gemeinsame Ressourcen und optimierte Prozesse.

Sobald die Vorteile eines Übernahmeangebots verstanden sind, besteht der nächste Schritt darin, zu bestimmen, wie ein kleines Unternehmen erworben werden kann. Lesen Sie weiter, um ein besseres Verständnis des Prozesses zu erhalten und praktische Kenntnisse zu erwerben.

Ideals

- Zugangskontrollen

- Eingebauter Viewer

- Volltext-Suche

- Automatische Indizierung

- Anpassbares Branding

- Erweiterte Q&A

- Live-Chat-Unterstützung 24/7

- 30-Sekunden-Chat-Antwortzeit

Citrix

- Zugangskontrollen

- Eingebauter Viewer

- Volltext-Suche

- Automatische Indizierung

- Anpassbares Branding

- Erweiterte Q&A

- Live-Chat-Unterstützung 24/7

- 30-Sekunden-Chat-Antwortzeit

Datasite

- Zugangskontrollen

- Eingebauter Viewer

- Volltext-Suche

- Automatische Indizierung

- Anpassbares Branding

- Erweiterte Q&A

- Live-Chat-Unterstützung 24/7

- 30-Sekunden-Chat-Antwortzeit

Intralinks

- Zugangskontrollen

- Eingebauter Viewer

- Volltext-Suche

- Automatische Indizierung

- Anpassbares Branding

- Erweiterte Q&A

- Live-Chat-Unterstützung 24/7

- 30-Sekunden-Chat-Antwortzeit

Box

- Zugangskontrollen

- Eingebauter Viewer

- Volltext-Suche

- Automatische Indizierung

- Anpassbares Branding

- Erweiterte Q&A

- Live-Chat-Unterstützung 24/7

- 30-Sekunden-Chat-Antwortzeit

Übernahmeprozess von Kleinunternehmen: 10 einfache Schritte

Das Geschäft mag zunächst ziemlich komplex erscheinen, aber ein gründlicher und konsistenter Ansatz erhöht die Erfolgschancen erheblich. Um sicherzustellen, dass alles reibungslos verläuft, befolgen Sie die unten aufgeführten Schritte und Empfehlungen.

Schnellrichtlinien

- Vergleichen und analysieren Sie Unternehmensstrukturen

- Bestimmen Sie die Führung des neuen Unternehmens

- Vergleichen Sie Unternehmenskulturen

- Bestimmen Sie das Branding des neuen Unternehmens

- Analysieren Sie die finanzielle Lage

- Bestimmen Sie die Betriebskosten

- Führen Sie eine Due Diligence durch

- Bewerten Sie alle Unternehmen

- Bewahren Sie die Verfahrens-Transparenz

- Halten Sie das Momentum aufrecht

1. Vergleichen und analysieren Sie Unternehmensstrukturen

Untersuchen Sie gründlich die Struktur jedes Unternehmens, um den geeignetsten Ansatz für die Fusion oder den Erwerb des Unternehmens zu bestimmen. Wenn beispielsweise eine Gesellschaft plant, sich mit einem Einzelunternehmen zu fusionieren, könnte sie den Erwerb seiner Vermögenswerte bevorzugen. Umgekehrt könnten zwei Unternehmen, die fusionieren möchten, eine neue Entität durch einen Konsolidierungsdeal gründen. Hierbei erwirbt die neue Gesellschaft alle Anteile der beiden bestehenden Unternehmen.

✔ Berücksichtigen Sie alle Perspektiven bei der Bestimmung der Rechtsstruktur, um Unzufriedenheit des Kleinunternehmensinhabers oder Aktionärs zu vermeiden.

2. Bestimmen Sie die Führung des neuen Unternehmens

Dieser Schritt entscheidet, wer das neue Unternehmen führen wird. Dies umfasst die Einrichtung der Führungsstruktur, die Ernennung eines Vorstands und die Wahl der Unternehmensführung. Dies kann herausfordernd sein, da die Führungskräfte beider Unternehmen möglicherweise das Kommando übernehmen wollen, und das neue Organigramm könnte den alten Unternehmenskulturen widersprechen.

✔ Transparente Kommunikation und Zusammenarbeit erleichtern den Prozess. Offene Diskussionen und die Einbindung der Interessengruppen beider Unternehmen in die Entscheidungsfindung helfen, Führungsvisionen abzustimmen und Konflikte zu mindern. Zudem helfen gründliche Bewertungen der Führungsfähigkeiten und der kulturellen Passform.

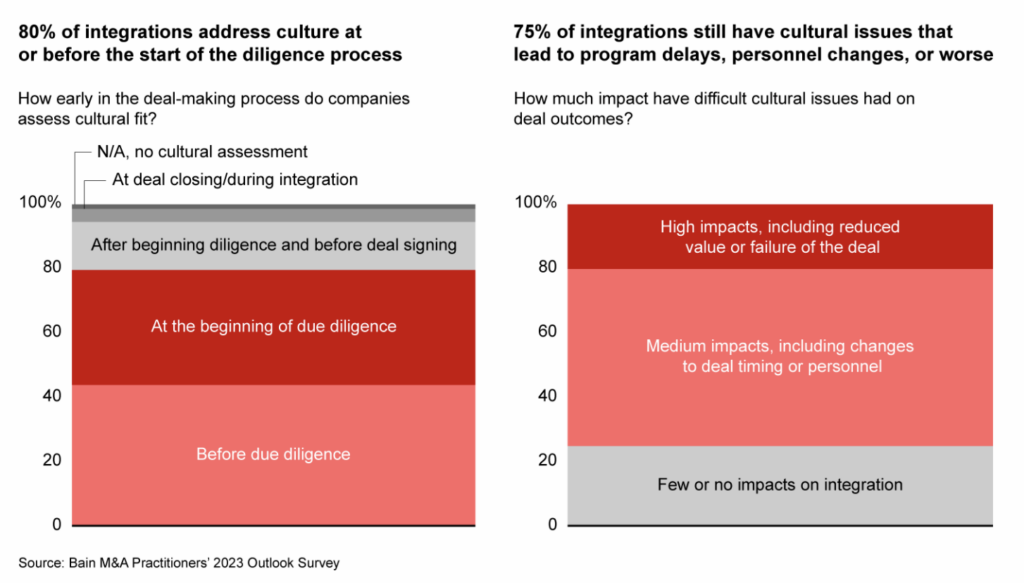

3. Vergleichen Sie Unternehmenskulturen

Die Unternehmenskultur ist ein wesentlicher Faktor, der vor einer Fusion berücksichtigt werden muss. Konflikte führen zu Auseinandersetzungen, sinkender Moral und höherer Fluktuation, was die Ziele des Deals untergräbt.

✔ Verbringen Sie Zeit in den Büros des Unternehmens und sprechen Sie mit dem Gründer und den Mitarbeitern, um deren Offenheit für Veränderungen, Bereitschaft zur Zusammenarbeit unter neuer Führung und allgemeine Kooperationsfähigkeit einzuschätzen.

Quelle: How to Avoid the Fault Lines Sending Tremors through Cultural Integration in M&A

4. Bestimmen Sie das Branding des neuen Unternehmens

Ähnlich wie bei der Führungsfrage weckt das neue Branding viele Emotionen bei den Führungskräften und Mitarbeitern der Unternehmen. Beispielsweise könnte eine Partei jegliche Veränderungen als negative Kritik an ihrem bestehenden Unternehmen interpretieren.

✔ Sorgen Sie für transparente und inklusive Kommunikation, um emotionale Reaktionen zu mindern. Binden Sie Führungskräfte und Mitarbeiter beider Unternehmen ein, um ein Gefühl von Eigenverantwortung und Respekt für beide Erbschaften zu fördern.

Beispiel aus der Praxis: In einem der größten Immobilien-M&A-Deals fusionierten Jones Lang Wootton und LaSalle Partners, um eine neue Entität unter der Marke Jones Lang LaSalle (JLL) zu schaffen. Der neue Name ehrte die Geschichte beider Unternehmen.

5. Analysieren Sie die finanzielle Lage

Die finanzielle Stärke des Zielunternehmens ist entscheidend für den Erfolg der Fusion. Insbesondere hohe Schulden oder Verbindlichkeiten erschweren den Erfolg. Daher ist es entscheidend, die Finanzen des zu fusionierenden Unternehmens gründlich zu prüfen, bevor Entscheidungen getroffen werden.

✔ Untersuchen Sie gründlich die Finanzberichte, Schuldenstände und Verbindlichkeiten des Zielunternehmens, um Warnsignale zu erkennen. Ziehen Sie Finanzexperten hinzu, um die finanzielle Gesundheit zu bewerten und Strategien zur Risikominimierung zu entwickeln.

6. Bestimmen Sie die Betriebskosten

Untersuchen Sie die Bilanz, die aktuellen Gewinn- und Verlustrechnungen und die Cashflow-Rechnungen eines potenziellen Fusionsziels. Diese Analyse zeigt, ob das Unternehmen mit hohen Betriebskosten oder ungewöhnlich hohen gewichteten durchschnittlichen Kapitalkosten zu kämpfen hat. Die Identifizierung solcher Fallstricke hilft, die Produktivität der fusionierten Einheit zu schützen.

✔ Verwenden Sie Finanzanalysetools und konsultieren Sie Experten, um ein tiefes Verständnis der Betriebskosten des Zielunternehmens und deren potenziellen Auswirkungen auf die Leistung der neuen Einheit zu gewährleisten.

Hinweis: Bevor Sie den Due-Diligence-Prozess starten, prüfen Sie, ob eine Verkäuferfinanzierung eine verfügbare Option ist, da dies helfen könnte, die finanziellen Herausforderungen der Kreditaufnahme zu reduzieren. Eine Verkäuferfinanzierung bedeutet, dass das Darlehen direkt vom Geschäftsinhaber und nicht von einem externen Kreditgeber erhalten wird. Diese Art der finanziellen Unterstützung erfordert normalerweise umfangreiche Dokumentation.

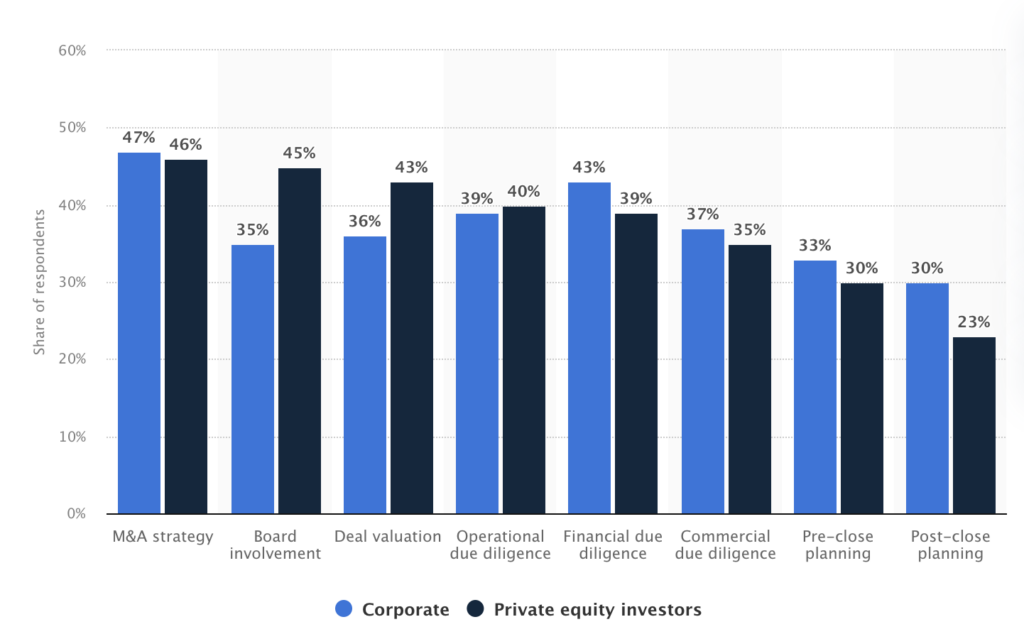

7. Führen Sie eine Due Diligence durch

Führen Sie eine gründliche Untersuchung des potenziellen Fusionspartners durch. Je nach Transaktionstyp könnte die neue Einheit für die Schulden des fusionierten Unternehmens verantwortlich sein. Steuerverbindlichkeiten, rechtliche Urteile und Ansprüche auf Immobilien könnten zu den neuen Verpflichtungen des Unternehmens werden. Daher sollte ein Kleinunternehmer alle notwendigen Untersuchungen durchführen, um sicherzustellen, dass nichts den Erfolg der Fusion behindert.

Nachdem dieser Schritt abgeschlossen ist, arbeiten beide Parteien mit ihren Anwälten zusammen, um einen Kaufvertrag zu entwerfen, zu bearbeiten und abzuschließen. Da die Anwälte die Bearbeitung des Kaufvertrags übernehmen, kann dieser Prozess mehrere Wochen dauern.

✔ Der Einsatz von M&A-Software hilft, den Prozess zu beschleunigen. Ihre Funktionen können bei der gründlichen Analyse der Finanzen, rechtlichen Verpflichtungen und potenziellen Verbindlichkeiten des fusionierten Unternehmens unterstützen. Durch die Zentralisierung von Daten und die Automatisierung von Due-Diligence-Aufgaben können alle Risiken oder Hindernisse effizient identifiziert werden, die die Fusion beeinträchtigen könnten.

Quelle: Leading factors in achieving a successful merger and acquisition (M&A) transaction in the United States as of 2019

8. Bewerten Sie alle Unternehmen

Um eine faire Verteilung der Anteile des neu gegründeten Unternehmens an die Eigentümer der bestehenden Unternehmen zu gewährleisten, ist es wichtig, den Wert jedes Unternehmens zu bewerten. Dieser Prozess ähnelt der Ermittlung des Unternehmenswerts vor dem Abschluss oder Verkauf. Die Bewertungsmethoden variieren je nach Situation. Es wird empfohlen, die Expertise eines Bewertungsspezialisten für eine Drittbewertung in Anspruch zu nehmen.

✔ Ziehen Sie in Erwägung, mehrere Bewertungsmethoden zu verwenden, um den Wert jeder beteiligten Partei zu triangulieren. Dieser Ansatz verbessert die Genauigkeit, indem er eine umfassende Sicht auf den Unternehmenswert bietet und das Risiko einer Unter- oder Überbewertung minimiert.

9. Bewahren Sie die Verfahrens-Transparenz

Obwohl bestimmte Informationen vertraulich bleiben müssen, ist es wichtig, die Mitarbeiter informiert zu halten, um einen reibungslosen Übergang zu gewährleisten. Wenn es um die Arbeitsplätze der Menschen geht, sollten Überraschungen so weit wie möglich minimiert werden.

✔ Seien Sie so transparent wie möglich über die potenziellen Auswirkungen auf Gehälter, den Prozess zur Besetzung neuer Positionen und alle neuen Kriterien oder Richtlinien.

10. Halten Sie das Momentum aufrecht

Während einer Fusion oder Übernahme muss der CEO klare Ziele und Vorgaben für das Führungsteam und die Mitarbeiter des Unternehmens festlegen. Die Betonung der wichtigsten Führungsmerkmale und die Verantwortlichkeit aller helfen, das Unternehmen in dieser geschäftigen Zeit auf Kurs zu halten.

✔ Ein reibungsloser Übergang hängt von der Organisation ab. Daher ist es wichtig, einen Leistungsstandard festzulegen, an den sich alle halten werden.

Der Erwerb eines etablierten Kleinunternehmens kann eine attraktive Gelegenheit sein. Der Verkäufer ist oft erfahren und motiviert zu verkaufen, während der Käufer von einer nachgewiesenen Ertragsbilanz und einem kurzfristigen Verkaufspotenzial profitiert. Trotz der attraktiven Natur der Transaktion ist es jedoch wichtig, einige rechtliche Aspekte zu berücksichtigen, um einen sicheren Prozess zu gewährleisten.

Wichtige rechtliche Überlegungen beim Erwerb eines Kleinunternehmens

Vom Verständnis der Unternehmensstruktur bis hin zur Planung der Exit-Strategie – die frühzeitige Berücksichtigung der folgenden Elemente ebnet den Weg für einen reibungsloseren Prozess und langfristigen Erfolg.

| Unternehmensstruktur | Bestimmen Sie, ob das Unternehmen als Corporation, LLC, Einzelunternehmen oder Partnerschaft registriert ist. Dieser Punkt beeinflusst Statuten, Betriebsvereinbarungen und Protokolle von Sitzungen. |

| Kaufdetails | Entscheiden Sie, ob der Käufer Vermögenswerte oder Unternehmensanteile/-einheiten erwirbt, da dies Auswirkungen auf Kontrolle, Haftung, Steuern, Lizenzen, Genehmigungen und Finanzierung hat. |

| Ziele des Käufers | Der Käufer muss sein Engagement, seine Risikobereitschaft und seinen Wunsch nach Wachstum oder Stabilität berücksichtigen. Seine Ziele beeinflussen den Übernahmeprozess und die zukünftige Geschäftsausrichtung. |

| Rolle des Verkäufers nach dem Verkauf | Entscheiden Sie, ob der Verkäufer für eine Übergangszeit bleibt. Einige Käufer bevorzugen eine schlüsselfertige Übergabe, während andere die Hilfe des Verkäufers wünschen, um einen nahtlosen Übergang zu gewährleisten. |

| Due Diligence | Bewerten Sie gründlich die Stärken, Schwächen und erforderlichen Änderungen des Unternehmens. Weisen Sie Verantwortung und Zeitpläne für die Implementierung notwendiger Änderungen zu. |

| Übernahmefinanzierung | Die meisten Käufer, einschließlich derjenigen, die einen Suchfonds verwenden, falls erforderlich, um die Mittel zu ergänzen, benötigen eine Mischung aus Eigenmitteln, Bankdarlehen und möglicherweise SBA-Unterstützung, um den Kaufpreis zu decken. Erwarten Sie eine gründliche Prüfung und Bedingungen, die an die Finanzierung geknüpft sind. |

| Exit-Plan | Planen Sie die Exit-Strategie des Käufers von Anfang an. Dies wird rechtliche und steuerliche Entscheidungen beeinflussen und das Investment des Käufers schützen. |

Indem Sie jeden dieser Aspekte sorgfältig berücksichtigen, können Sie das bestehende Unternehmenseigentum schützen, potenzielle rechtliche und finanzielle Fallstricke minimieren und die Grundlage für zukünftiges Wachstum und Stabilität der fusionierten Einheit legen.

Fazit

M&A-Aktivitäten im Bereich kleiner Unternehmen haben sich zu einem strategischen Fokus für große Konzerne entwickelt. Diese Übernahme bietet große Vorteile, einschließlich Marktexpansion, Diversifikation und Wettbewerbsvorteilen. Durch einen systematischen Ansatz und die sorgfältige Berücksichtigung aller Aspekte des Prozesses kann das erwerbende Unternehmen die Vorteile der Transaktion maximieren. Insgesamt stellt der Deal eine wertvolle Wachstumsstrategie für Unternehmen dar, die ihre Marktposition stärken und langfristigen Erfolg fördern möchten.